(网经社讯)喜马拉雅此次IPO所募资金将主要用于1)推进公司的下一代技术、人工智能和大数据能力;2)扩大和强化公司的内容产品,为内容创作者赋能;3)用于营销和品牌推广,包括进一步扩大用户基础和强化品牌的营销和推广活动;以及4)用于潜在的战略投资和收购、运营资金和一般性企业用途。

三年净亏损超21亿元

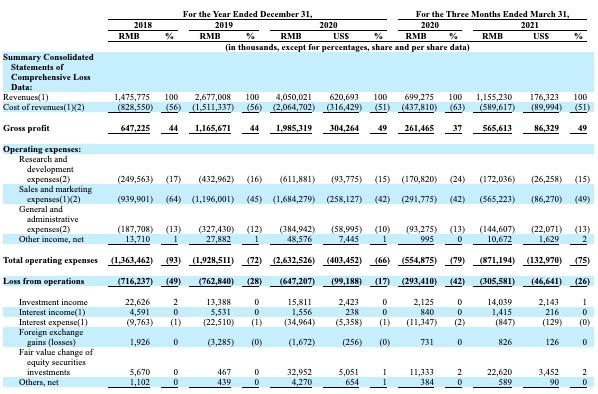

喜马拉雅在招股书中披露了该公司的财务数据。招股书称,最近几年以来,喜马拉雅实现了强劲的营收增长,并展示了多元化的商业化能力。2018年至2020年,喜马拉雅营收分别为14.76亿元、26.77亿元、40.5亿元。2021年一季度营收为11.55亿元,同比增长65%。

招股书显示,喜马拉雅的主要变现渠道包括付费订阅、广告、直播、教育服务以及其他创新产品和服务。其中,付费订阅2020年营收超过17亿元,占总营收的比重达到43.3%,是喜马拉雅营收的主要来源。

今年一季度,喜马拉雅平均月活用户为2.503亿,平均月活跃移动付费用户为1390万,付费率为13.3%;平均月活跃移动付费会员为1330万,付费率为12.8%。

不过,喜马拉雅尚未盈利,招股书显示,喜马拉雅2018年、2019年和2020年净亏损分别为7.737亿元、7.733亿元、6.051亿元。2021年一季度净亏损2.672亿元。

喜马拉雅2018年、2019年、2020年的运营亏损分别为7.16亿元、7.6亿元、6.47亿元,20201年第一季度运营亏损为3.05亿元。

喜马拉雅在招股书中列出了公司所面临的风险因素,其中提到,“我们过去处于净亏损状态,将来可能还会亏损。”此外,在内容方面,还面临着版权、监管等风险因素。

创始人余建军持股17.2% 腾讯是主要股东

招股书显示,IPO前,喜马拉雅联合创始人、CEO余建军持股17.2%。Mingwang Xiong持股为10.7%。Xingren Li、Jieqiang Shen、Dong Li和Dong Wang分别持股不到1%。

整体而言,喜马拉雅董事及高管总计持有91,047,337股普通股,占股28.6%。

其余主要股东包括:

Xima Holdings Limited占股13.6%,Xima Holdings Limited由余建军100%控股。

Touch Sound Limited持股13.5%,Touch Sound Limited由Yuxin Chen 100%控股。

Trustbridge Partners VII, L.P(挚信资本)持股为7.5%。

腾讯旗下Image Frame投资(香港)有限公司持股为5.4%。

喜马拉雅成立于2012年,企查查信息显示,喜马拉雅发展至今进行过多轮融资,小米科技、好未来、创世伙伴、兴旺投资等均是投资方。

根据招股书,高盛集团、摩根士丹利、美银证券和中金公司将担任喜马拉雅公司IPO交易的承销商。腾讯、阅文、百度、小米、好未来、索尼音乐为其战略投资者。